「123万円の壁」基礎控除の引き上げとその影響

日本の税制は経済状況に応じて変化し、所得税の基礎控除も例外ではありません。

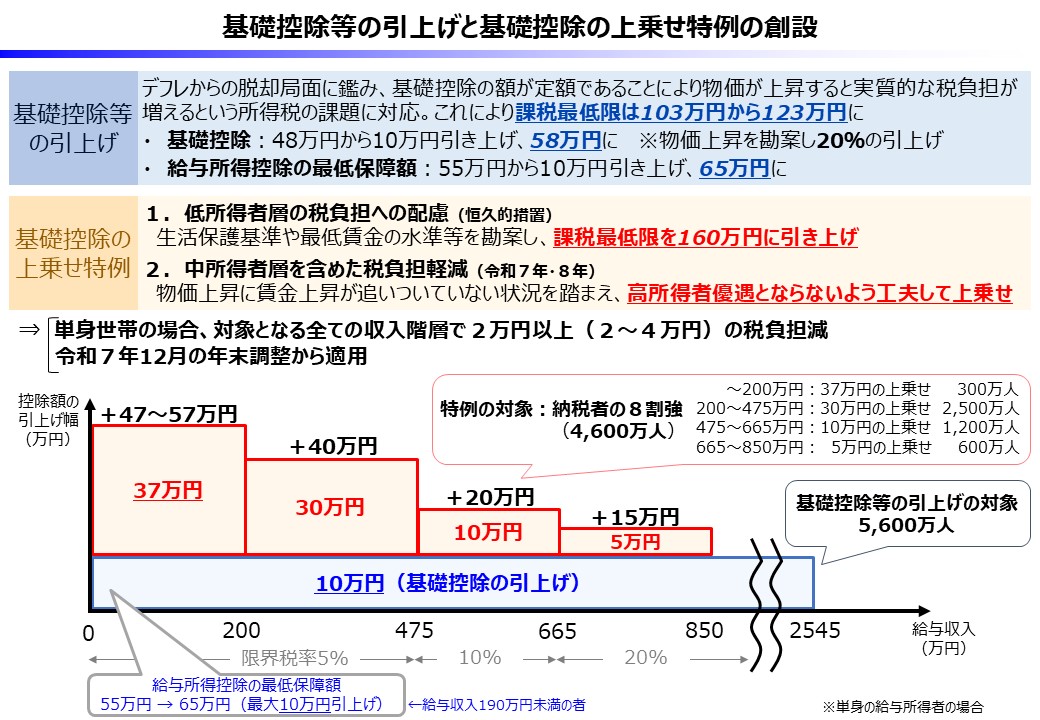

令和7年度の税制改正により、「123万円の壁」が誕生します。

「123万円の壁」は

基礎控除の引き上げ額である58万円と

給与所得控除の最低保障額の65万円の合計です。

財務省から詳細な資料が公表されました。

本記事では、社労士の視点からこの変更の背景と影響について掘り下げます。

基礎控除引き上げの背景

今回の改正は、物価上昇に対する税負担の調整を目的としています。

特にデフレからの脱却を進める局面で

所得税の基礎控除が定額であることが問題視されていました。

物価が上昇すると、税負担の増加するため

これに対応する形で 20%の増額 が実施されました。

さらに、課税最低限が103万円から123万円へ拡大されました。

これにより、低所得層を中心により多くの納税者が税負担の軽減を受けることになります。

基礎控除の上乗せ特例とは?

今回の改正では、所得に応じた基礎控除の上乗せ特例が創設されました。

これにより、特定の所得層に対して、追加の控除額が設定され、負担を軽減する仕組みが導入されます。

- 給与収入200万円未満 → 37万円の控除追加

- 給与収入200~475万円 → 30万円の控除追加

- 給与収入475~665万円 → 10万円の控除追加

- 給与収入665~850万円 → 5万円の控除追加

特例の対象は 納税者の約8割(4,600万人) に及び

単身世帯ではすべての収入階層で 2~4万円の税負担減 となる見込みです。

社労士の視点:労働者と企業にとっての影響

社労士として、この税制改正の影響を考えると、以下の点が注目されます。

① 低所得層の負担軽減と働き方の変化

課税最低限の引き上げは、低所得者層にとって大きな恩恵となります。

これまでは103万円を超えると所得税の対象となるため

扶養控除を意識した働き方が選ばれることがありました。

しかし、新基準では123万円まで非課税となるため

労働時間を増やしやすくなる可能性があります。

② 中所得層の負担軽減と所得の安定化

給与所得控除の上乗せにより

年収475万円以下の労働者に特に大きな影響があることが分かります。

これにより、税負担の軽減が生活費の余裕につながり

消費活動が促進される可能性もあります。

③ 企業の対応と年末調整の変化

令和7年12月の年末調整から適用される、この改正により、企業側も対応を求められます。

特に給与計算の変更や従業員への周知が必要となるため、早めの準備が重要です。

また、社会保険料との兼ね合いを考慮した給与設計が必要となる可能性もあります。

まとめ:今回の改正は働き方に影響を与える可能性

令和7年度の基礎控除の引き上げと上乗せ特例は

労働者の税負担を軽減し、働き方に変化をもたらす可能性があります。

特に、扶養控除を意識して労働時間を調整していた層にとって

より自由な働き方が可能になるかもしれません。

また、企業側も年末調整に向けた対応が求められるため、事前準備が鍵となります。

この改正がどのような影響を及ぼすか

今後の社会・経済の動向を注意深く見守っていく必要がありそうです。